今年的消費行業,新鮮事不多,不少趨勢也已是共識。看來看去,似乎都是 " 消費分級 "" 銀發經濟 "" 第幾消費時代 " 那些老生常談。曾經意氣風發的消費行業,真的已如此無趣和疲憊了嗎?

時代總在向前,潮起潮落之間勢必蘊藏著下一個機會、或者下一場風暴。所以我們試圖通過數據、訪談、思考,找到一些蛛絲馬跡,為正在消費行業泅渡的從業者們提供一些參考和啟發。

先說結論:

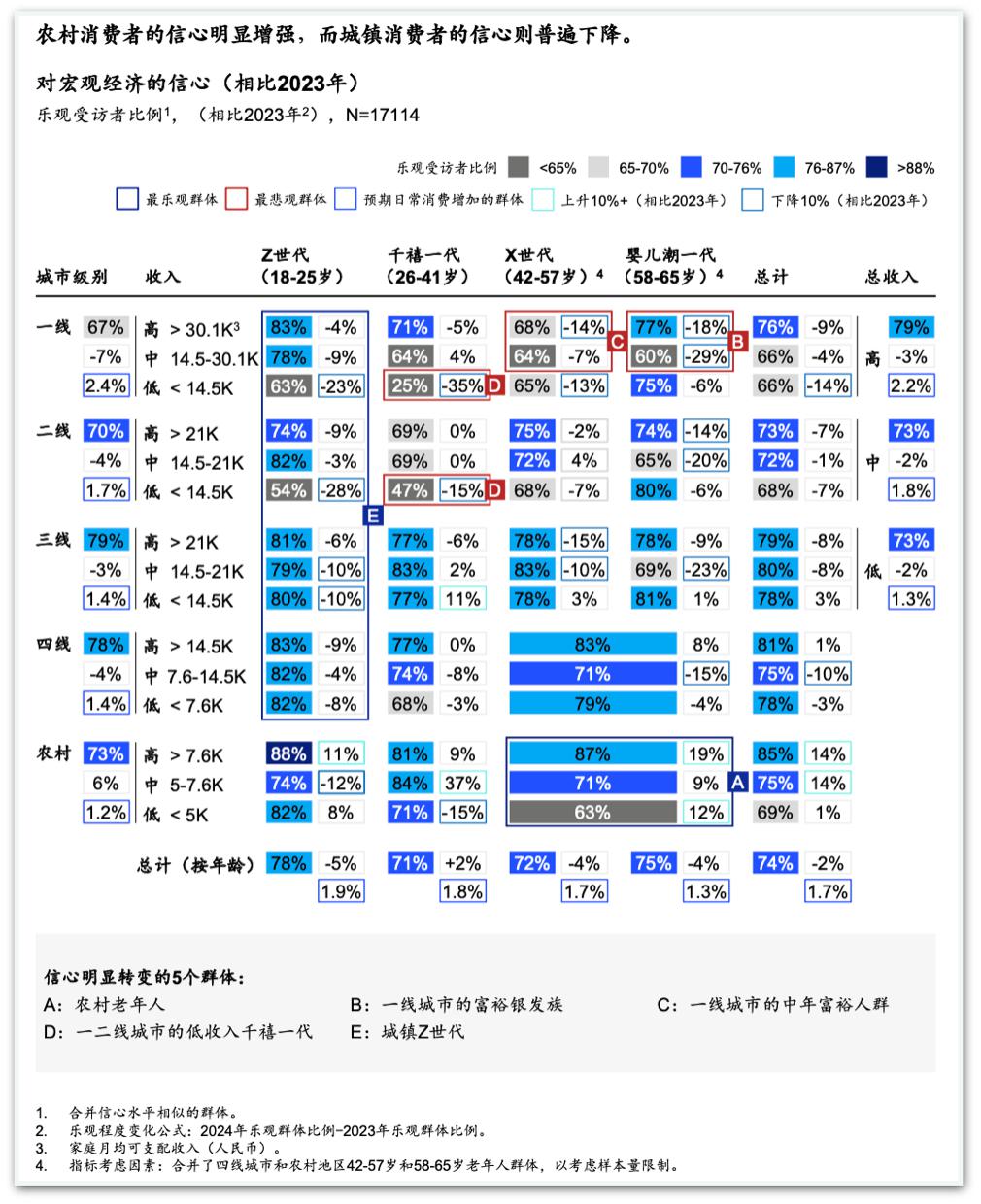

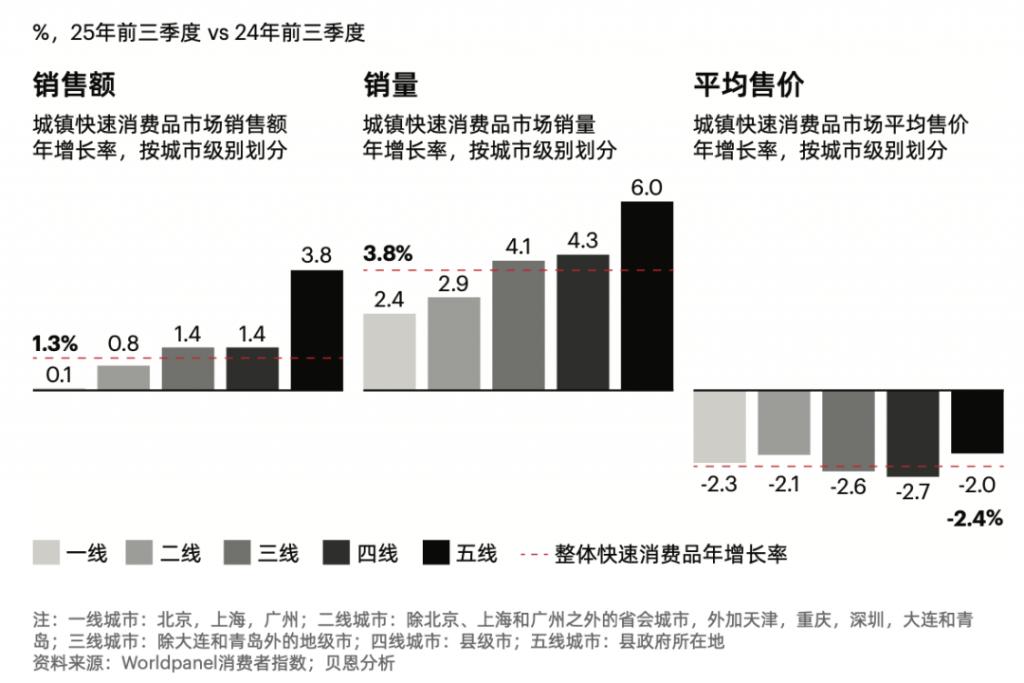

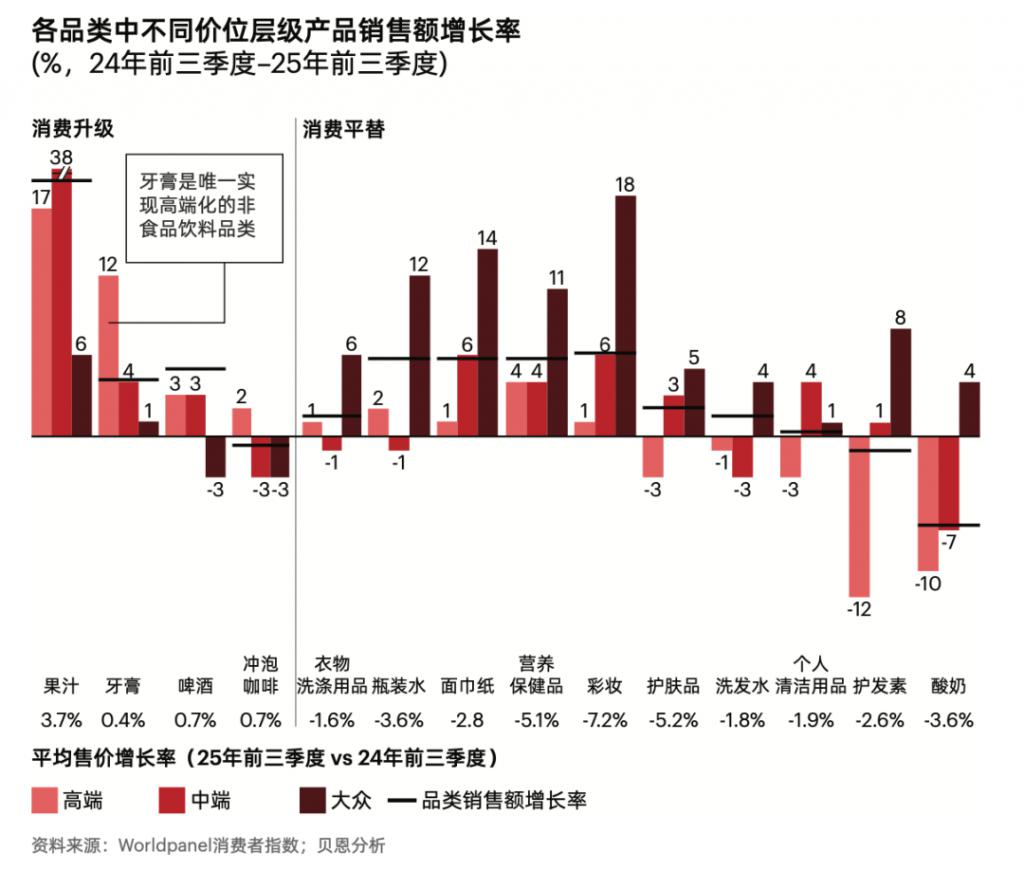

消費需求核心變量在人口,人口的結構和分布衍生出不同的消費習慣。如果事情本身很容易卷起來,那么還是去更廣闊的天地里卷比較好。而日本市場并非我們可以摸著過河的參考系。性價比是十年主線,但消費者的有效需求仍未被充分滿足," 不漲價的消費升級 " 將成為主要趨勢。 有品類沒品牌的地方是下一個機會點。整體市場供給仍然過剩,賣場開始給 SKU 做減法,而大單品的權重更高了。消費者變得更快了,市面上新品很多但能形成品類的太少,行業缺乏共識的情況下,熱度轉瞬即逝。 渠道方面,經銷商面臨品牌 DTC 模式和終端小單化的雙重擠壓,價差收入越來越少。推送貨、終端營銷等服務收入或是轉型機會。電商瓶頸明顯,需要新刺激,即時零售仍待驗證。 技術仍然是穿越周期的核心動力,但 AI 不等于 " 加特效 ",真正讓生意有實質性突破的,是 " 看不見的 AI" ——從生產到庫存管理到精準營銷,并非直面消費者的 "B 端技術 " 格外值得注意。 資本市場:二級市場熱度傳導,投融資緩慢回暖。 人口:理解國情,理解社會的折疊

之前我總覺得像 " 人口 " 這樣的大話題,太過宏觀,動不動千億市場、千萬目標人群,是高談闊論。但現在終于感受到了研究宏觀的價值,在消費行業," 小而美 " 的抗風險、抗復制能力實在是太低了,如果事情本身很容易卷起來,那么還是去更廣闊的天地里卷比較好。

消費需求核心變量在人口,人口的結構和分布衍生出不同的消費習慣。

此前很多宏觀研究都把中國消費市場對標到日本,樂觀預期能 " 摸著日本過河 "。但真要成為日本那樣的消費市場,其實很難。三浦展在《下流社會》《孤獨社會》《第四消費時代》《第五消費時代》等書中研究的日本,是自上世紀 70 年代,就基本實現 " 全民中產 " 的地方。

兩邊經濟發展的歷程順序雖然有相似之處,但中國地理空間和人口分散程度都很難像日本那樣集中,不集中就很難快速提升規模。能參考日本的就是中國的大城市圈,比如華東、華南、川渝。在中國,真正實現了規模化的 " 萬店 " 消費品牌,華萊士、正新雞排、絕味、蜜雪冰城、鳴鳴很忙、鍋圈 ……大多都遵循了 " 低線包圍高線 " 的擴張邏輯。

" 我們要深刻理解中國的國情、圈層經濟、中國社會的折疊性,這才是真正理解中國。中國有五億農民,他們是代表中國的。" 加華資本宋向前說。越來越多的投資機構也在這兩年走出北上廣,到真正的 " 煙火氣 " 中找機會。

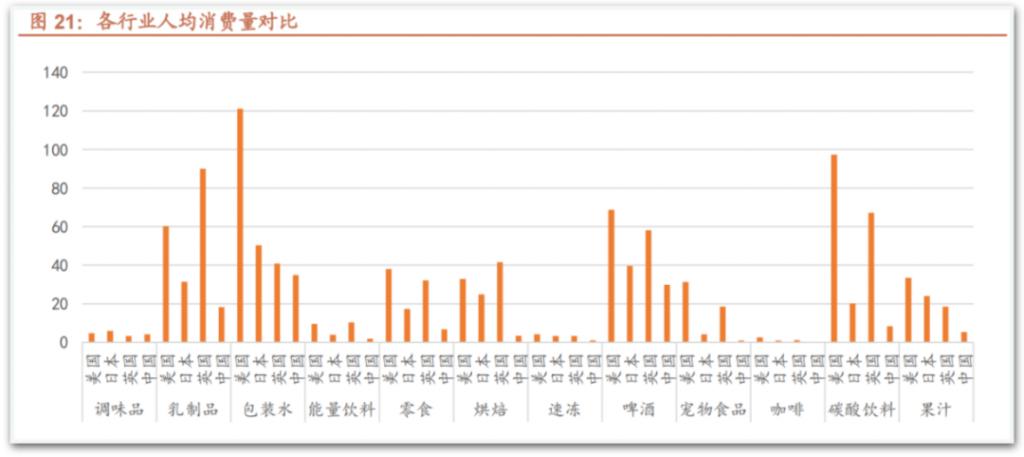

附上一些數據統計,供大家進一步理解 " 折疊 " 的意思:

結合國情來看,性價比仍然是未來十年的消費主線。但消費者的有效需求仍未被充分滿足。因此接下來," 不漲價的消費升級 " 可能會成為主要趨勢。

品類與品牌:集中度提升就是最大機會點

再具體來看品類與品牌。中國消費很多類目是 " 大盤很大,但頭部品牌很弱 ",這意味著:集中度提升就是最大機會點。要找機會,就去有品類沒品牌的地方多看看。

簡單來說,一說牛奶,你能馬上想到伊利蒙牛;一說手機,你能馬上想到 " 華米 O 榮 V"(按首字母排序);一說食用油,你能馬上想到金龍魚、福臨門 …… 這些就是盤子大且頭部品牌強的領域。

所謂有品類沒品牌,就是品類已經形成,市場已經教育得差不多了,但整個品類里玩家太分散并沒有消費者能瞬間想到的品牌。

圖源:歐睿、招商證券

圖源:歐睿、招商證券

" 集中度不高的地方,我覺得都有機會。" 快消品線下零售監測機構馬上贏副總裁任運志(Kevin)告訴「深響」。

" 比如西式糕點面包,面包的需求量很大,但你可能就勉強知道賓寶、曼可頓、桃李,個別的有點印象,但沒有蒙牛伊利那樣的超級品牌;再比如休閑零食里的很多品類,像肉干肉脯,沒有雞爪(你馬上就能想到有友、王小鹵)那樣的;還有速凍食品里的速凍腸、冷凍手抓餅、冷凍披薩這些,因為空氣炸鍋滲透力快速增長帶來的這些品類;還有調味品,不是醬油醋那種大眾調味品,而是細分調味品、調料等等。"

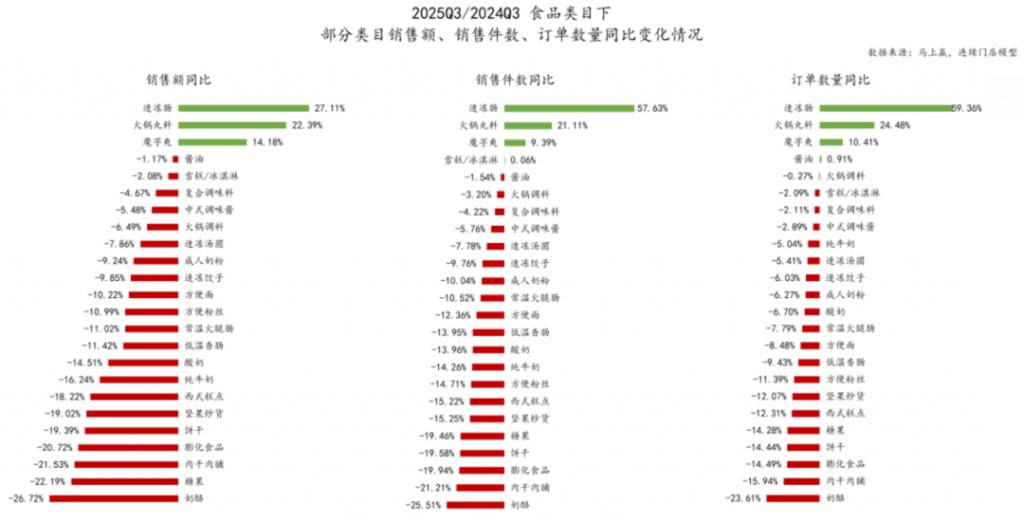

速凍腸、火鍋丸料、魔芋爽 是少數在銷售額、銷售件數、訂單數量上均實現同比增長的類目 圖源:馬上贏品牌 CT

但找到賽道只是第一步,一些特定領域 " 有品類沒品牌 " 并不是因為沒有好的品牌沖出來,而是品類本身的價值待定。比如國潮服飾,它也許可以是一種時尚風潮,各種服裝品牌都可以推出相應的款式,但很難單獨作為一個品類。過度細分的品類風險還是很大的,畢竟就像前文所述,中國市場的基礎情況在那兒,消費需求的變量在人口,消費需求不變的錨也在人口。

任運志提到了去年很火的 " 中式養生水 ",這一品類在今年的表現就不如預期。" 這個品類比較雜,缺乏共識。紅豆、綠豆、薏米、大麥、玉米須、金銀花等等,產品實在太多了。相比無糖茶,它缺少一個像東方樹葉這樣的絕對代表性標桿。"

這像是一個 " 雞生蛋生雞 " 的問題。因為沒有頭部品牌,品類被無限分散,甚至渠道都開始自己做,把價格打得很低,像紅豆薏米水 900 毫升竟然已經賣到了三塊九,利潤空間微乎其微,市場只剩下內卷,又怎么可能養出 " 品牌 "?于是品類陷入惡性循環。

" 椰子水類似,劣幣驅逐良幣比較嚴重,把這個品類做散了。"

雖然現在供應鏈能力大幅提升,供給仍然過剩,品牌可以很快地出新品、打 " 機海戰術 ",但大單品仍然是重中之重。如果你仔細觀察,你會發現賣場們也在 " 集中 " ——與其陳列大量不同的產品,不如給頭部單品做更多的陳列。寬類窄品,給 SKU 做減法,把大單品的權重提得更高。

而在品牌營銷層面,心智的 " 集中度 " 也同樣重要。

巴菲特說,當你真正涉足消費品領域時,你真正感興趣的是或者需要思考的有兩個:一個是在目前全球范圍內,有多少人對該消費品持有怎樣的認知;另一個是未來 5 年、10 年乃至 20 年后,這些人的認知又可能發生怎樣的變化?

這是銷量數據背后被忽略的要點。這幾年大促常態化、產品同質化,消費者累了,品牌也疲了,或許品牌是時候重新評估自己在消費者心中的 " 心智占有率 "。

在小內容、KOC 讓一些新銳品牌快速崛起之后,大創意,大滲透的打法必須馬上跟進,比如泡泡瑪特登陸紐約梅西百貨感恩節大游行,這無關銷量,而關乎心智。據說今年 LV 在上海打造的 " 路易號 " 銷售數據和引流能力都超出預期,巨物營銷的 " 大影響力 " 也是一種心智集中的實現方式。

渠道之變:經銷商遭遇雙重擠壓,電商陷入瓶頸

關于銷售渠道,今年無論是經銷商渠道,還是電商渠道都遇到嚴重的瓶頸。

其實一直以來,經銷商賺的都是辛苦錢,其利潤結構:一是進銷價差,本質是 " 靠信息不對稱+區域壁壘賺錢 ";二是渠道費用,經銷商幫助品牌在當地執行 " 市場動作 ",因此獲得進場費、陳列費、促銷費等;三是年度返利,即根據年銷額完成情況從品牌方拿返點。

提高零售商的集中度,毫無疑問就會壓縮經銷商的空間。經銷商目前面臨品牌 DTC 模式和終端小單化的雙重擠壓,價差收入越來越少。

大型 KA、區域連鎖、甚至地方便利店體系都希望直采。渠道碎片化后,品牌擔心竄貨,勢必控價,經銷商不再能靠差價賺大錢。

與此同時," 一個區域一個經銷商 " 的邏輯正在被打破——整個社會的物流能力、流通速度都在提升,今天一個 " 美團跑腿 " 都能把貨送出 " 區 ",傳統經銷商 " 劃片而治 " 的區域邏輯明顯已經落伍。

經銷商的 2025,是轉型陣痛的一年,從 " 賺價差 " 到 " 賺服務費 ",而做服務,就是比誰更能 " 吃苦 "。配送、陳列、巡店、活動、促銷 …… 都需要大量人力。

這一趨勢放到鞋服行業的品牌代理身上同樣適用。滔博、寶勝、三夫戶外等頭部,在今年都動作頻繁。

而在線上,電商野蠻生長和規模擴張的時代已然終結。根據國家統計局數據,實物商品網上零售額從 2020 年的 9.759 萬億元增長至 2024 年的 13 萬億元,但是在這五年里,同比增幅卻從 14.8% 逐年下降至 0.49%。

電商行業相關分析很多,這里就不贅述了。

其中需要注意的是,電商銷售需要新刺激," 即時零售 " 被推向臺前。但它的履約成本遠比傳統電商高、高頻剛需場景也比較有限、平臺與本地商家之間的利益結構尚未穩定,因此即時零售能否真正成為渠道突破口,仍有待商業模式和效率的進一步驗證。

技術:關注 " 看不見的 AI"

看到前沿技術是基本的,更重要的是找準技術起落的節奏和應用的場景。

一方面是讓 C 端消費個性化的技術。

相信今年各行各業的人都看到了 AI 的浩大聲勢,那么 AI 跟消費能有什么關系?這里并不討論 AI PC、AI 手機,這樣直接把 AI 做到消費品具體功能中的情況,而更多在思考像衣食住行這樣的消費場景、消費產品能如何借勢技術浪潮。

華創證券大消費組組長董廣陽認為,互聯網技術催化了平臺經濟,AI 的浪潮也將推動新的商業革命,智能平權將開創超級消費者時代,這也要求消費品企業培育精準化個性化的服務能力。

他的觀點一定程度上代表了當前消費行業試圖用 AI 來進一步實現個性化的共識。在內容行業,千人千面的信息與推薦機制已經讓內容與人的個性化匹配基本實現,這帶來了巨大的內容平臺粘性和廣告空間。而在消費行業,貨品與人的真正匹配才剛剛開始。比如已經實現的 AI 驅動的個性化護膚、AI 定制貼紙,都在為特定領域的消費品類帶來更多的商業機會。

不過退一步說,回到上面 " 人口 " 的視角,目前個性化的 " 錦上添花 " 并非剛需,雖然這可能是未來,但 " 未來 " 多久才來,誰也說不準。

另一方面是讓 B 端經營規模化的技術。這是更加實在的技術價值方向。

必須明確的是,用 AI 做產品包裝設計、店鋪裝飾、物料素材內容,這些都是 " 看得見的 AI"。但 AI 不等于 " 加特效 ",真正讓生意有實質性突破的,是 " 看不見的 AI" ——從生產到庫存管理到精準營銷。

比如快時尚庫存的例子。傳統上,庫存決策基于歷史銷售數據和人工評估,通常會有庫存過剩和庫存不足的問題。庫存過多會導致更高的存儲成本和未售出的產品,而庫存不足則會錯過銷售機會。

根據 DigitalDefynd 的解讀,Zara 就在用 AI 驅動需求預測,通過分析過去的銷售、當前的購買模式、天氣預報和社交媒體趨勢等數據,實時檢測新興趨勢,從而調整生產和分銷策略。同時,他們把預測的需求和當地趨勢結合,動態地分配庫存給門店。這些系統持續監控庫存水平,并建議補貨時間表,以確保最佳的庫存可用性。如果 AI 檢測到某地由于氣溫上升而對夏裝的需求激增,它就會重新分配庫存,以有效滿足需求。如果某些商品需求下降,那么它們可能會在降價時突出顯示,以清理庫存并防止浪費。這不僅提高了盈利能力,也符合 Zara 的可持續發展目標。

像阿里云、京東物流、甲骨文這樣的公司其實也一直都在做智能倉庫管理系統,是消費行業背后的托舉者。

現在的消費零售不再是 " 一碗面 " 能估值 30 億的 " 風口賽道 "。新奇概念不再是融資的驅動力,一切都在回歸常識——人口條件決定需求規模、技術水平決定規模化的可能性和速度。

另外,技術在消費者行為洞察方面的價值不容忽視。

我們必須要承認,很多消費者都是 " 說一套做一套 "。一方面,越 " 低級 " 的用戶,在網絡上的噪音越大,有些人都不是你的用戶,但他們會對你的產品評頭論足;另一方面,也有一些超級粘性用戶,雖然嘴上抹毒卻該買就買。因此,傳統的消費者 " 焦點小組訪談法 ",或許有點過時。有技術支撐的消費者行為追蹤,基于 " 行動 " 而非 " 看法 ",是更加可靠的決策依據。

當然,現在大量的中小零售商是缺乏數據技術能力的,甚至也不會去訪談消費者,現實做法是 " 看別人賣什么 "。

資本:二級市場熱度傳導,投融資緩慢回暖

在 2021-2025 這五年里,消費行業的投資可謂是 " 過山車 ":

2021 年上半年,消費行業的投資金額和數量先后達到高峰。但情況急轉直下,完美日記母公司逸仙電商、奈雪的茶、泡泡瑪特等新消費概念股在 2021 下半年均表現不佳,加之大多數早期項目并沒有像投資人預期的那樣出現指數級增長,燒錢換不來市場(同時也募資難),消費投資回歸理性。

最直觀的例子是虎頭局,在 2021 年連續融資:1 月,紅杉中國、IDG 資本、挑戰者創投的 Pre-A,7 月 GGV 紀源資本、老虎環球基金等的 A 輪,估值達到 20 億元。但在 2022 年一整年,虎頭局沒有任何融資進賬。

2022、2023、2024 年,新消費賽道失速,投融資事件數、單筆金額大幅下降。

但今年,消費投資似乎有所回暖,甚至又開始出現機構搶項目的情況。這跟當年消費遇冷的節奏太像了:二級市場反向傳導—— 2025 年," 港股三姐妹 "(蜜雪冰城、泡泡瑪特、老鋪黃金)的表現可圈可點,三家公司的總市值一度超 7000 億港元,帶動港股消費板塊整體上行。同時還有滬上阿姨、古茗、布魯可、霸王茶姬等明星公司成功 IPO,讓不少投資人大獲豐收。

歷史相似,上一波 2020 年消費公司高估值 IPO 之后,一級市場迎來爆發。不過這一次,大家都冷靜了許多。五年時間,消費投資總算是經歷了 " 熱潮 → 失速 → 理性回暖 " 的完整周期。

結語

結語

" 我們往往會高估一年的變化,而低估十年能做成的事。" 這是比爾蓋茨的名言之一,也是當下焦慮的消費行業的真實注腳。如果放大觀測的范圍,從季度、年度,拉長到 60 年、100 年,你會發現今天消費行業經歷的劇烈變化,不過是滄海一粟。

所以先冷靜一下,不要被甚囂塵上的悲觀論調嚇跑。我們需要看到消費行業的確定性,一個 " 錨 ",一個剛需,即使你的業務受到各種市場短期波動影響,但你仍會堅持的信念。

來源:深響